【M&Aのスキーム】株式譲渡によるM&A

2021.6.04

2021.6.04

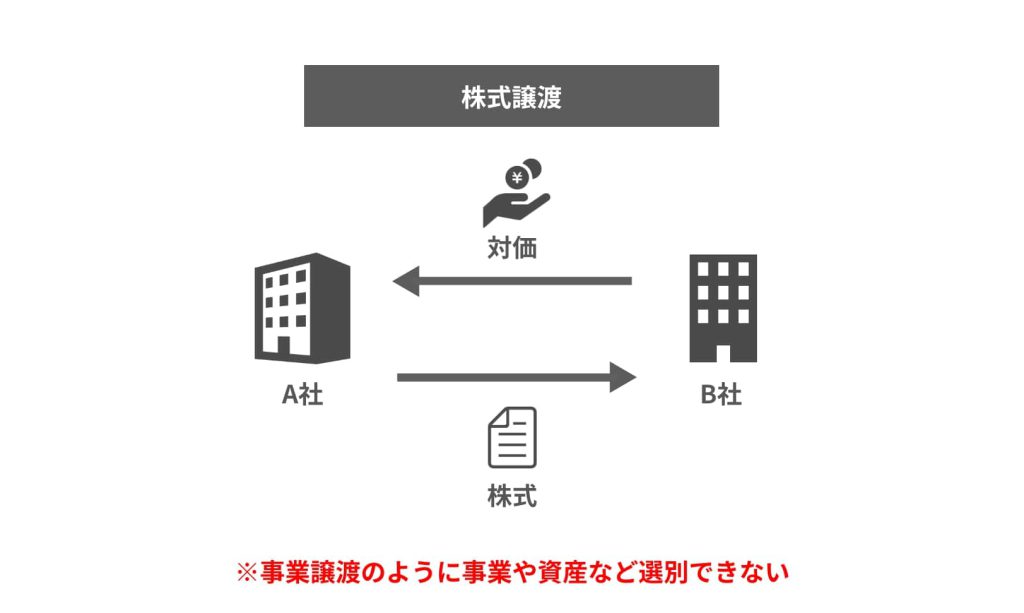

M&Aのスキームのうち、株式譲渡によるM&Aはもっとも簡単でわかりやすく取り組みやすい手法と言えます。

売り手企業は発行済株式のうち一部もしくは全部を買い手に対して譲渡し、買い手はその対価を売り手に対して支払うことで成立します。

外形上は一般的な物販と変わらず、取引の対象になるのが会社を所有する権利の全部または一部ということがやや特殊であるということに過ぎません。

経営者の引退を前提にした事業承継では、おそらくもっとも選ばれることが多いM&Aの手段と言えるでしょう。

本記事ではM&Aのスキームのひとつ「株式譲渡」について解説します。

Contents

特殊な株式を発行していない限り、一般に株式の持株比率はその会社の所有権を表しており、発行済み株式が1,000株で1,000株全てを持っているならその会社の100%を所有していることを意味します。

300株ならば持株比率は30%で、その他の700株を持っている株主との共有ということになります。

持株分はその比率によって様々な権利を有します。

時代によってやや法律は変わりますが、持株比率が100%であればその会社の意思を全て決定することが出来ます。

66.7%以上であれば会社の存廃や事業の譲渡といった会社の根幹に関わる意思決定の多くのこと。

50.1%以上であれば通常の会社運営に関する意思決定の多くのこと。

33.4%以上であれば66.7%の逆で、会社の重要な意思決定を阻止する事ができます。

その他、少数株主の権利として3%以上を保有していれば帳簿閲覧権や株主総会招集権などが付与されますが、大きく意味のある数字は33.4%、50.1%、66.7%、言い換えれば1/3、過半数、2/3の持株比率と言えるでしょう。

株式譲渡によるM&Aは、これらのうちどの程度の権利と所有権を売り手が買い手に引き渡すのかという交渉です。

会社を売却するという考えの場合は100%であり、事業提携であれば3%以上33.3%以下になることが多いでしょう。

売り手と買い手はその会社のこれら権利についての価額を交渉し、合意ができれば権利と引き換えに対価を引き渡す事になります。

一般に多くの純資産を持ち、また多くの利益とキャッシュを生み出す会社ほど会社そのものの資産価値が高いと判断されるので、株式の売買は評価が高い会社のほうが当然、価値も高くなります。

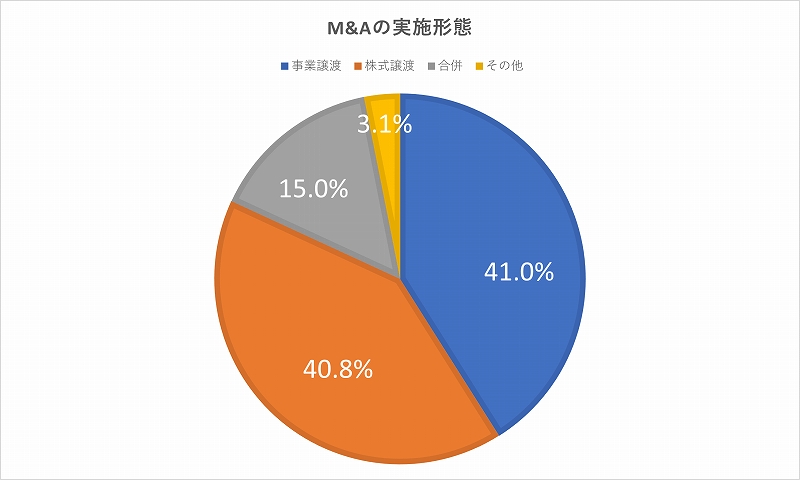

中小企業庁が発表したアンケート調査「M&A実施企業の実態」によると、使用されるスキームで一番多いのが事業譲渡で41%、次いで株式譲渡が40.8%となっており、M&Aの大半で株式譲渡が多く用いられていることがわかります。

「株式譲渡」の場合の一般的なプロセスは以下のようになります。

買収ニーズの確認は、後述するフィナンシャルアドバイザーに依頼して客観的にまとめてもらうことでも可能ですが、この段階では買い手側企業としてどのような買収ニーズがあるのかを経営陣を中心に検討することでも問題はありません。

重要なポイントは、買収することによって自社にはどのようなシナジー効果が生じてメリットを得ることができそうなのか、という買収の目的を明確に共通認識することにあります。

この「買収ニーズの共有」ということがしっかりと行われていれば、多少困難なハードルが買収案件に存在していたとしても、経営陣が一枚岩で困難に立ち向かっていくことができるでしょう。

また、各部門の責任者に買収ニーズのヒアリングを実施する際には、具体的な事業運営上の課題を意識した上での買収ニーズについて、議論や検討を行うことを徹底しておくことも重要になります。

買い手側企業は「ノンネームシート」を利用した情報照会をします。

ノンネームシートとは「秘密保持契約(NDA、Non-Disclosure Agreement)」を結ぶ前のステップで買い手側企業に提示する売り手側企業に関する簡便な資料のことを指し、会社名を特定されないような売り手側企業の情報が記載されています。

売り手側企業の詳細な情報が公開されてしまうと、取引先から今後の取引を中止されたり、金融機関から融資の見直しを求められたり、場合によってはネガティブが事象が生じてしまう可能性があります。

そこで売り手側企業に関する情報の漏洩を防止しながらも、一定の範囲内で売り手側企業の情報を伝えて買い手側企業に買収の検討をしてもらうために、ノンネームシートを作成することがM&Aにおいては一般的となっています。

「秘密保持契約(NDA、Non-Disclosure Agreement)」をM&Aアドバイザーと締結します。

秘密保持契約とは、自社(M&Aの場合にはM&Aアドバイザー)が保有している秘密生の高い情報を他企業(M&Aの場合には買収希望企業)に提供するような場合に、他社(売り手側企業と買収希望企業以外の秘密保持契約を締結していない企業)に漏洩したり不正利用されたりすることを防ぐために締結される契約です。

一般的には、ノンネームシートを開示する前に結ばれることになりますが、そういったケースにおいては秘密情報を明確に定義することが重要です。

例えば、

にも秘密保持契約の締結が必要になります。

財務ハイライトとは、売上高、事業利益、純利益、純資産額、などの重要な財務指標をとりまとめたものを言います。

売り手側企業の概要を知るためには重要な資料にはなりますが、あまり詳細過ぎる財務指標を掲載してしまうと会社名を特定されてしまうリスクがありますので、さじ加減はM&Aアドバイザーとよく相談することが必要になります。

また、売り手側の企業を譲渡するスキームを策定して秘密保持契約を結んでいる買収希望企業に提示します。

前述した、株式譲渡、事業譲渡、会社分割、などのどの手法を用いて会社を売却するのか、具体的な譲渡スキーム案をM&Aアドバイザーとも一緒に十分に検討して策定することが重要です。

場合によっては買い手側企業から具体的な譲渡スキーム案を逆提案されるようなケースもあるかもしれません。

最終的にどのような譲渡スキームを選択するのかは、買い手側企業や売り手側企業の経営上の、あるいは財務上などの観点によって決定されることになるでしょう。

M&Aアドバイザリー契約を締結します。

現在では専門知識や経験豊富なM&Aアドバイザーの存在を抜きにしては、M&Aの成功は覚束ないかもしれません。

それくらいM&Aアドバイザーは重要な存在です。

M&Aアドバイザーによっては得手・不得手な業種やサイズ(大企業、ベンチャー企業、など)があるので、買収を希望している企業が属している業界や業種、企業サイズ、でのM&A取引の経験が豊富なアドバイザーを選択することが重要になります。

また、M&Aアドバイザリー契約には費用がかかることを忘れてはいけません。

基本的には成功報酬という報酬体系が多いようではありますが、M&Aアドバイザリーによっては着手金が必要になる場合もあります。

トータルで必要になるコストを考慮することはもちろん大切なことではありますが、単に費用の大小のみでM&Aアドバイザリーを選ぶのではなく、実績や評判などを十分に考慮して契約を結ぶことが大切です。

「企業概要書(IM:Information Memorandum)」とは、売り手側企業名、事業の内容、財務や税務の状況、といった、前述したノンネームシートよりも詳しい情報が記載された書類のことを言います。

買い手側企業にとっては、これまで以上に詳細な情報を得ることになるので買収に向けた検討をさらに進めることができる重要なツールであると言えます。

また、売り手側企業にとっては、自社の魅力や競合他社と差別化できる強みなどを正確にしっかりと買い手側企業に伝える非常に重要な書類です。

これまでのタスクを整理すると、買収を希望している企業に対してはまずノンネームシートを提示して、その結果として買収をより前向きに希望している企業には秘密保持契約を締結した上で企業概要書を提示して、より買収の検討を深めてもらう、という流れになります。

もちろんこの段階においてM&A取引を断ることも可能ですし、次のトップ会談や企業訪問の結果を受けてから判断することでも問題はありません。

トップ会談が実施される前に、様々な書類でお互いのことはよくわかっていると思うかもしれませんが、実際に会談して経営哲学や企業理念、会社に対する思い、などを確認することには大きな意味があります。

M&Aの成功における非常に重要なポイントに、経営者同士のフィーリングが合う、という点が挙げられます。

これから一緒になろうとしている売り手側企業と買い手側企業の双方のトップの経営に対する考え方が異なっていては、一緒になった企業の将来が不安になってしまいます。

また、企業訪問や現場視察などによって、経営陣も現場の従業員も仕事に対して同じような気持ちを持っていることが確認できれば買収側企業としては大きな安心材料になるでしょう。

経営と現場の考え方が乖離しているような会社では、引き継いでから苦労することが目に見えるので買収にとってはネガティブな要素になります。

このタイミングで「基本合意契約書(LOI:Letter of Intentあるいは、MOU:Memorandum of Understandingと呼ばれています)」の締結になります。

基本合意契約書とは、売り手側企業と買い手側企業がM&Aの基本的な条件についてお互いに合意する、という契約書ですが、ここで言う基本的な条件とは、本M&A取引における企業買収(売り手側にとっては企業売却)のスキーム、企業買収価格(売り手側にとっては企業売却価格)、基本合意契約書締結以降のスケジュール、売り手側企業のデューデリジェンスに対する協力義務、買い手側企業に対する独占交渉権の付与、その他の合意事項、などを指します。

ただし、基本合意書の締結はデューデリジェンスを実施する前段階における合意であり、デューデリジェンスの結果次第では、条件変更や場合によっては取引の中止といったことも生じてしまう可能性があります。

そのため、前述した独占交渉権の付与や機密保持といった条項を除いて、法的な拘束力は持たせないことが一般的になっています。

デューデリジェンスとは、買い手側企業が売り手側企業の資産や負債などを詳細かつ精緻に査定する作業のこと。

このステップで見落としがあると簿外債務などを知らずに押し付けられるリスクがあるので、公認会計士、弁護士、社会保険労務士、などの専門家にも関与してもらって1ヶ月くらいの時間をかけて丁寧かつ慎重に実施されます。

もちろんM&Aアドバイザリーによるデューデリジェンスも実施されます。

ただし、業務デューデリジェンスは得意な分野かもしれませんが、財務デューデリジェンスには財務会計の専門家である公認会計士が、法務デューデリジェンスには法律の専門家である弁護士が、人事労務には人事労務の専門家である社会保険労務士が、それぞれプロの目で実施することが効率的で漏れがないデューデリジェンスを実施することに繋がります。

またデューデリジェンスにおいて、最終的な買収価格の決定に繋がる事象も発見されることも多いので、デューデリジェンス後に最終合意契約書の締結へと進むことになります。

デューデリジェンスの結果によっては、これまで検討してきた諸条件を見直すことが必要になる可能性があるので、改めて最終的な条件交渉をすることになります。

買い手側企業としては、デューデリジェンスで新たに認識・把握することができたリスクがあったような場合には、買収価格や今回のM&Aにおけるスキームの見直しを行い、売り手側企業に対して、それらのリスクを減少させることができる対策の実施やリスクが顕在化した場合の補償の実行といったオプションの設定などを求めることになります。

一方で、売り手側企業としては、引き継ぐべき事象や買い手側企業に譲歩すべき内容などの範囲を慎重に確定して売却価格や自社の経営陣・従業員などの待遇や承継事業の継続性などを買収企業に対して求めることになります。

例えば、デューデリジェンスによって多額の偶発債務が見つかったような場合には、M&Aスキームを株式譲渡から事業譲渡への変更するとともに、クロージングまでに偶発債務の処分や顕在化防止策を施すといった対応を求めるようなケースが考えられます。

最終条件交渉がまとまったところで「最終契約書(DA:Definitive Agreement)」を締結します。

これはM&A取引における正式で最終的な契約書のことで、「最終契約書」という名称の契約書があるわけではありません。

実際にはM&Aのスキームに合わせて、株式譲渡契約書や事業譲渡契約書などの名称で締結されるものです。

最終契約書の主要な項目には、

などがあります。

契約が成立してようやく新たな体制で事業がスタートすることになるのですが、クロージングが完了したからといって全てが順調に動き出すわけではなく、買い手側企業の統合作業を経ることで初めて実質的な稼働ができることになります。

この統合プロセスにおける様々な作業のことを「PMI(Post Merger Integration)」と呼びます。

主に下記の項目に関して統合作業が進められます。

M&Aを本当の意味で成功させるためには、このPMIにおける統合作業が極めて重要と言えます。

| 売り手側のメリット | ・事業譲渡の場合は50%前後の税率となる ・手続きが簡易 ・ビジネスや人材の強みを引き継ぐことができる |

| 売り手側のデメリット | ・株式の50%以上を売却した場合、支配権を失う ・負債が大きすぎる場合は、買い手がつかない ・不採算事業があると譲渡価額が減る |

株式譲渡によるM&Aで売り手側が得られる最大のメリットは、わかりやすく言えば会社そのものは何も変化が無いことです。

持株比率3%~33.3%以下の事業提携の場合、株式の譲渡価額は元の法人や個人の株主にそのまま入金され該当分の株式を引き渡すことになりますが、会社の主要な意思決定の全ては元のままの株主で決定することができます。

譲渡代金を獲得でき、会社の意思決定に関わる主要な部分でもほとんど影響を受けない為、この持株比率の譲渡でM&Aを行う場合、売り手側企業のメリットは大きいと言えるでしょう。

また、この方式を採用した場合に特定した特段のデメリットも想定されません。

33.4~66.6%の間で株式を譲渡する場合、経営の主要な意思決定を従来の株主だけで行えなくなるために、事業提携というよりも新たな株主の傘下に入ることを意味する場合が多くなります。

該当分の譲渡代金を獲得することは出来ますが、単独で経営の意思決定を行う権利を放棄することを意味するため、引退までの過渡期として行う段階的な措置でない場合は、経営の立て直しを企図して買収企業の傘下に入る場合などに用いられるパターンが多いと言えます。

もっとも、経営の意思決定が制限を受けることをデメリットと捉えることも出来ますが、相手企業の傘下に入ることが目的とも言えるので、その場合は特にデメリットは想定されないとも言えるでしょう。

66.7%~100%で株式を譲渡する場合、実質的に全ての株式を譲渡することを意味しますので100%譲渡を前提にご説明します。

この場合、株式譲渡方式によるM&Aのメリットは株式の代金を獲得できることに加え、特段の複雑な手続きが必要無いことです。

道義的な問題を除けば、経営者が引退するにあたり新しい経営者に100%の株式を引き渡し経営者が変わるにも関わらず、その事実を事前に、あるいは事後に債権者や従業員に告知する法的義務はなく(※銀行借入など、個別に契約がある場合はこの限りではありませんのでご注意下さい)、譲渡制限付きの株式の場合に、取締役会に譲渡の事前承認を求める手続きを書面で行う程度です。

後述する事業譲渡方式の場合は債権者の個別同意や従業員の同意が必要になるなど手続きがとても煩雑で、売り手側の経営者に相当な精神的負担が掛かってきますが、この方式では道義的に必要になる、常識的な引退の告知をすれば足りるので気持ちも楽と言えるでしょう。

法律が求める手続きの手順ではなく、売り手と買い手が同意をしたタイミングと方法で取引先や従業員に自然に説明ができることも大きなメリットと言えます。

| 買い手側のメリット | ・会社の支配権を100%取得することができる ・手続きが簡易 ・ビジネスや人材の強みを引き継ぐことができる |

| 買い手側のデメリット | ・負債も引き継ぐ必要がある ・企業文化の違いでシナジー効果が出にくい場合がある ・全ての株式を取得出来ない場合がある |

株式譲渡によるM&Aで買い手側が得られる最大のメリットもまた、譲り受ける会社そのものには何も変化が無いことです。

1%でも100%でも、会社の持株比率に変化があるだけのことですので、会社の事業や実績、許認可なども現状に一切変わりありません。

わかりやすく例えると、建設業などで許認可や資格などが必要になる場合、会社が法人として取得している許認可はオーナーや経営者が変わっても扱いに変わりはなく、公共事業での入札実績など簿外の実質資産の扱いも変わりありません。

3~33.3%の持株比率で株式を取得する場合は、事業提携を想定した資金の出し手になりますので、出資した資金に見合う仕事を獲得できることや受けられる配当、帳簿を閲覧することで取引上の与信が掴みやすいメリットなどがあります。

デメリットとして想定されるのは、経営上のほとんどの意思決定に参加することが出来ないために、出資した分は実質的に引き渡したものと覚悟する必要があることです。

極論すれば、ある日突然廃業を決議されてしまい出資分が無駄になるケースも0ではないということになり、その分いつ特別損失が発生するのかもコントロールできない可能性が高くなります。

33.4~66.6%の持株比率で株式を取得する場合は、主要な経営の意思決定に関わることになるためにその会社を傘下に収めることが前提と言えます。

特に過半数の持株比率になると役員も半数以上を送り込むのが自然なので、事実上一体の会社として経営統合していくことを考える必要があるでしょう。

メリットとしては、100%分の出資をすること無く多くの意思決定権を持てることにありますが、デメリットも表裏一体で、100%の決定権がないにも関わらず、経営権に関してほぼ100%に近いハンドリングをしなければいけません。

他社を救済する場合や100%の傘下にするまでの移行段階以外では、余り見られない方法と言えます。

66.7%~100%で株式を取得する場合、実質的に全ての株式の取得を意味するために、全株取得を前提にご説明します。

この場合のメリットは、冒頭ご説明の通り現状のまま対象企業を入手できることです。

100%であっても、持株比率が変わるだけなので、会社の運営実態になんらの制限も受けず、法的な影響はほとんど想定する必要は無いと言えるでしょう。

しかしながらこの場合も、メリットとデメリットは表裏一体です。

そのため、万が一デューデリジェンスで発覚しなかった不法行為や違法な取引、簿外債務などが事後に発覚しても、全てをそのまま承継する義務を負います。

持株比率が変わるだけという以上、基本的に良い点も悪い点も法人の全てをそのまま引き続くことになるからです。

その為、事前のデューデリジェンスには特に慎重になるべき事業の買収方式とも言えるでしょう。

M&A Stationを運営する「税理士法人Bricks&UK」は、顧問契約数2,100社以上、資金繰りをはじめ経営に関するコンサルティングを得意分野とする総合事務所です。

中小企業庁が認定する公的な支援機関「認定支援機関(経営革新等支援機関)」の税理士法人が、皆様のM&A成功を強力サポートします。

豊富な案件からスムーズなマッチングを実現。

効率的な資金調達や、財務・税務・ビジネス・法務・人事、あらゆるDD(デューデリジェンス)を自社内で一括で行うなど、 買収や合併後、制度面や業務面でのスピーディな統合を実現し、シナジー効果の獲得に直結するM&Aを支援いたします。

まずは無料相談からお気軽にお問い合わせください。

カテゴリ

サイト内を検索